Pensioenbeleggen is een interessante manier om je oudedagvoorziening aan te vullen. Je kunt dan namelijk gebruik maken van een belastingvoordeel. Daardoor is het extra aantrekkelijk om op deze manier pensioen op te bouwen. Wij leggen uit hoe pensioenbeleggen werkt en waar je op moet letten.

Inhoudsopgave

Te weinig of geen pensioen

Veel Nederlanders bouwen geen pensioen op. Werkgevers zijn dat namelijk alleen verplicht als daar collectieve afspraken over zijn gemaakt. Bovendien is er een grote groep ondernemers die geen oudedagvoorziening heeft. Dat geldt met name voor zzp’ers. Maar zelfs als je wél pensioen opbouwt via je werkgever, is dat lang niet altijd voldoende.

Het is in al die gevallen verstandig om zelf (extra) pensioen op te bouwen. Dat kan dus ook naast een bestaand pensioen. Je krijgt daardoor meer grip op je financiële situatie in de toekomst.

Belastingvoordelen

Om de eigen pensioenopbouw te stimuleren, kent Nederland aantrekkelijke belastingvoordelen. Zo betaal je geen inkomstenbelasting over het geld dat je nu inlegt. Dat gebeurt pas als het pensioen wordt uitgekeerd. Dat is gunstig, want die tarieven zijn lager voor gepensioneerden.

Daarnaast betaal je geen vermogensbelasting (box 3) over het opgebouwde pensioen. Mits dat op een spaar- of beleggingsrekening staat die bedoeld is voor je pensioen. Die moet aan verschillende voorwaarden voldoen.

Zoveel mag je inleggen

Je kunt niet onbeperkt gebruikmaken van die belastingvoordelen. Het bedrag dat je jaarlijks mag inleggen is gelimiteerd en wordt de ‘jaarruimte’ genoemd. In principe geldt: hoe minder pensioen je opbouwt, hoe meer je zelf belastingvriendelijk mag opbouwen.

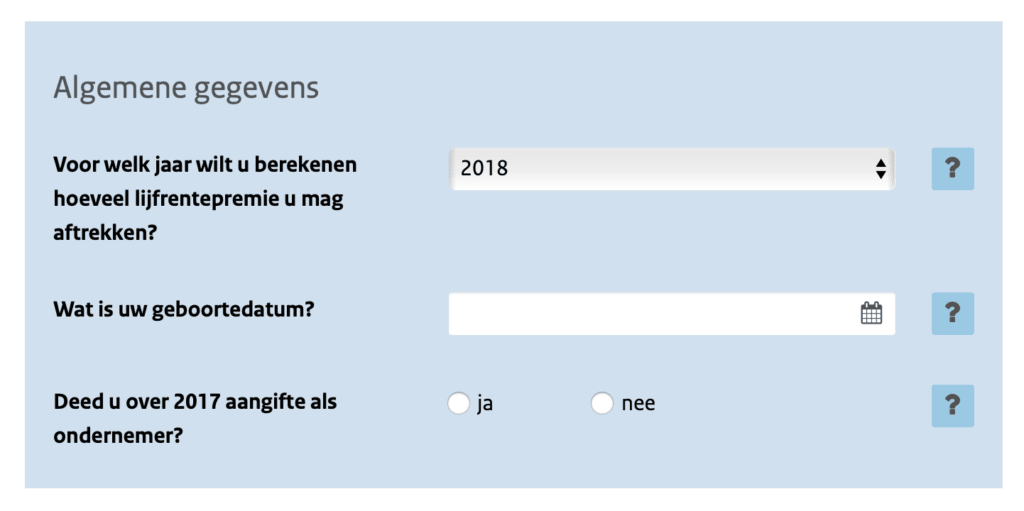

Hoeveel geld je precies mag inleggen, bereken je via deze handige online tool. Meer informatie over de jaarruimte vind je ook op de website van de Belastingdienst.

Pensioensparen of pensioenbeleggen?

Heb je de keuze gemaakt om zelf pensioen op te bouwen, dan heb je meerdere opties. Je kunt er namelijk ook voor kiezen om dat via een speciale spaarrekening te doen. De rentestand mag nu dan laag zijn, voor pensioensparen ligt die meestal iets hoger. Je kunt het geld namelijk niet tussentijds opnemen.

Een voorbeeld van zo’n speciale spaarrekening vind je bij Brand New Day. Je ontvangt daar een variabele rente en profiteert van de belastingvoordelen voor pensioensparen.

Sommige Nederlanders vinden sparen een té trage manier om pensioen op te bouwen. Afhankelijk van je leeftijd moet je maandelijks een enorm bedrag inleggen om het gewenste pensioen te bereiken. Beleggen levert gemiddeld een hoger rendement op, al kleven daar natuurlijk meer risico’s aan.

In algemene zin geldt: je kunt beter zo vroeg mogelijk beginnen met het opbouwen van je pensioen. Ongeacht of je kiest voor sparen of beleggen. Hoe eerder je begint met inleggen, hoe langer je profiteert van de rente of het rendement. (Waar je vervolgens óók weer rente of rendement over ontvang.)

Hoe werkt pensioenbeleggen?

Gelukkig zijn er tegenwoordig slimme beleggingsproducten speciaal ontworpen voor het opbouwen van pensioen. Die houden rekening met je leeftijd en bouwen het risico langzaam af. Daardoor geniet je in het begin van een potentieel hoog rendement en nemen de risico’s af naar mate je pensioen dichterbij komt.

Een voorbeeld van zo’n product is Pensioenbeleggen van Brand New Day. Dat belegt je geld in verschillende indices, waardoor het meteen goed gespreid is. Bovendien wordt het risico afgebouwd naarmate je dichter bij je pensioenleeftijd komt.

Wanneer is pensioenbeleggen interessant?

Pensioenbeleggen is niet voor iedereen interessant. Je krijgt namelijk alleen belastingvoordeel als je in het verleden geen of te weinig pensioen hebt opgebouwd.

In de volgende gevallen is de kans aanwezig dat je geen of te weinig pensioen hebt opgebouwd:

- je bent een zzp’er of ondernemer

- je hebt een aantal jaar niet gewerkt

- je hebt een periode in het buitenland gewoond of gewerkt

- je hebt parttime gewerkt

- je hebt veel verschillende werkgevers met verschillende pensioenregelingen gehad

Als je niet zeker weet of pensioenbeleggen of pensioensparen voor jou interessant is, kun je deze handige tool invullen. Je kunt zelf vervolgens eenvoudig uitrekenen hoeveel (extra) pensioen je kunt opbouwen. Gebruik daarvoor deze handige rekentool.

Alternatieven beleggingen

Als je geen pensioentekort hebt, is pensioenbeleggen onverstandig. Je profiteert dan namelijk niet van belastingvoordelen. In dat geval kun je beter kiezen voor alternatieve manieren om te beleggen.

De meeste mensen kiezen in dat geval voor een beleggingsfonds. Dat lijkt namelijk het meest op de beleggingsproducten die specifiek gemaakt zijn voor pensioenopbouw. Een beleggingsfonds past bij een lange termijn-visie en vergt relatief weinig kennis.

Bij de meeste beleggingsfondsen kiest een fondsbeheerder namelijk welke producten gekocht worden en wanneer. Sommige fondsen hebben geen beheerder, maar volgen een index.

Geef een reactie